在四月十一日,行政院院會通過《境外資金匯回管理運用及課稅條例》草案(以下簡稱專法),即「資金兩年內回台,稅率可從優計,若配合政策投資,稅率再減半」,引導回流資金挹注我國相關產業及金融市場促進整體經濟發展。

資料來源:財政部賦稅署

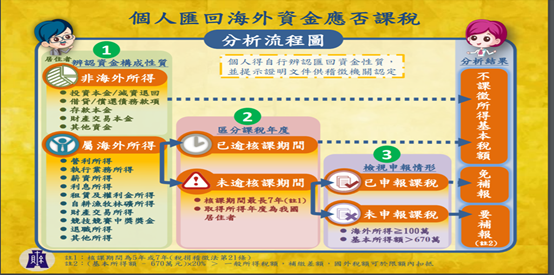

海外資金匯回未必會課稅,先看懂解釋令,優於專法

一、能提供文件佐證其資金性質、所得額及課稅時點...等,可優先評估適用解釋令,財政部強調,所得基本稅額條例是針對我國居住者個人的「海外所得」而非「海外資金」課稅,個人海外資金有所得證明,可優先適用解釋令(文:https://www.mof.gov.tw/Detail/Index?nodeid=137&pid=82832)

二、個人無法釐清海外資金,評估選用資金匯回專法,個人海外資金若無法釐清資金性質或提供具體證明文件,則可評估選用專法並搭配實質投資台灣以適用優惠稅率,惟因專法涉及層面甚廣,台商個人於申請適用時,提醒以下注意要點:

(一)一定課稅:若匯回的一億元資金,全部須按8%計稅,得繳納八百萬元稅款。相較之下,對有能力舉證的台商來說,就不見得是最好選擇。依照專法規定,境外資金匯回前,須向國稅局申請核准,之後再將境外資金匯回,存入外匯存款專戶,由銀行於第一年匯回代扣繳8%或第二年匯回代扣繳10%稅款。資金回台後,此時又有兩種選擇,進行實質投資或不參與投資。

(二)實質投資又可分為「直接投資」與「間接投資」:1直接投資部分沒有產業限制,個人可在資金匯回存入外匯存款專戶後,一年內提出投資計畫,向經濟部申請核准投資產業。投資計畫核准後,兩年內若完成投資,則可退一半稅款,也就是第一年匯回資金課稅4%,第二年則是5%。2間接投資,則是指資金匯回後一年內,向經濟部申請透過創投或私募股權基金投資重要政策產業,投資期間滿四年,可享有退一半稅款優惠;而目前何謂「重要政策產業」,仍須等到經濟部公怖。

(三)不參與投資,資金須鎖住五年,若決定不參與投資,資金就必須存放在外匯存款專戶五年,直到五年期滿後,再分三年、每年領出三分之一,也就是八年後資金才能完全「動用資金」, 根據專法,若資金不參與實質投資,那麼匯回資金仍有5%可自由運用,但不能買房,一旦被查獲投資不動產,就要再被補課10%至12%的稅款(20%稅率差額補繳)。

三、解釋令的好處在資金不用被鎖住期間內,且稅負也不見得較高;因為剔除本金及超過核課期間年度的海外所得後,才須計算各年度課稅金額。海外所得從99年起開始課徵,之前的部分不用課稅;而100年的海外所得已超過核課期間七年,101年部分,核課期間也快過了,若有相關文件能舉101年底帳上資金組成內容,包括本金、當時免稅的海外所得,及開始課稅後卻超過核課期間的海外所得,那麼這部分資金都可不必課稅。

|

2019/1/31財政部資金回台解釋令 |

2019/4/11外資金匯回管理運用及課稅條例(專法) |

|

|

對象 |

個人 |

營利事業及個人 |

|

稅基 |

海外所得(本金及逾核課期間不課稅) |

海外匯回資金總額 |

|

稅率 |

1海外所得20% 2中國地區來源所得5% - 40% |

1第一年8% (優惠稅率4%) 2第二年10% (優惠稅率5%)優惠稅率適用須於1年內申請實質投資計劃、並審核通過,於完成投資後,申請稅率減半的優惠退稅 |

|

舉證責任 |

須舉證資金性質、成本、發生時點等 |

無須舉證 |

|

完稅方式 |

補繳補報(無罰款) |

1先扣稅8% / 10%,若有投資實績完成後再退稅4% / 5% 2若未滿五年提前運用、投資移作他用及購買不動產者補繳差額至20% |

|

匯回資金控管 |

無 |

1若資金不投資須於外幣專戶控管五年,後分3年領回 2依照專法資金運用規範,其中5%可自由運用資金仍不得投資不動產相關產業 3投資範圍受限(待子法規範) |